Hogyan csökkenthetőek a lakáshitel költségei? Jelen írással az a célom, hogy bemutassak nem tipikus banki termékeket, és egy olyan termékkombinációs megoldást, amivel csökkenthető az összes visszafizetendő.

Mik lehetnek a lakáshitel költségei?

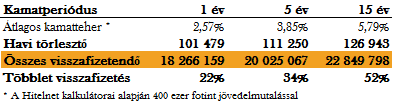

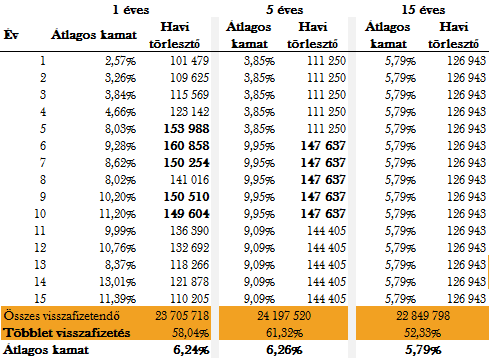

Ízelítőként egy táblázat arról, hogy különböző havi törlesztőrészletű hitelek és különböző darabszámú lakás-takarékpénztári termékek kombinációjával, hogy alakul az összes visszafizetendő.

A felvett 10 millió forintra egy klasszikus kereskedelmi banki hitel esetében 10 év alatt 12,61 millió forintot kell fizetni, ha ki szeretnénk zárni a kamatkockázatot, ám ez magasabb törlesztővel és 5 lakás-takarékpénztári megtakarítás előtörlesztésével akár 10 millió forint alá is csökkenthető.

Lépésről lépésre is áttekinthető, mi a kombináció lényege:

Klasszikus kereskedelmi banki ingatlancélú hitel:

A felvett hitel törlesztő részlete fix a teljes futamidő alatt – ez a klasszikus annuitásos törlesztésű hitel- jelen esetben 103 411 forint, ez 10 éves futamidő mellett, 10 éves kamatperiódusú, 4,45%-os kamatú hiteltermék, melyhez egy feltételt ír elő a bank 300 000 forint jövedelem érkeztetését. A törlesztő részletben eleinte a kamatfizetés aránya közel 36%-a, majd a tőke csökkenésével arányosan csökken a kamatteher.

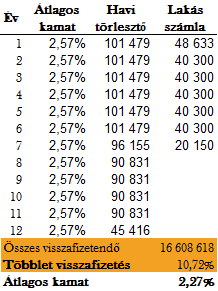

Lakás-takarékpénztári megtakarítással kombinált kereskedelmi banki lakáshitel:

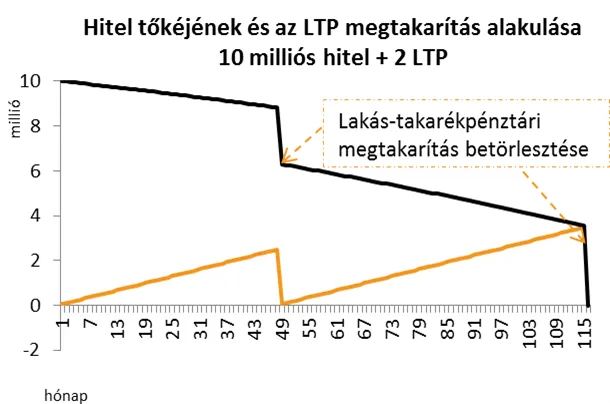

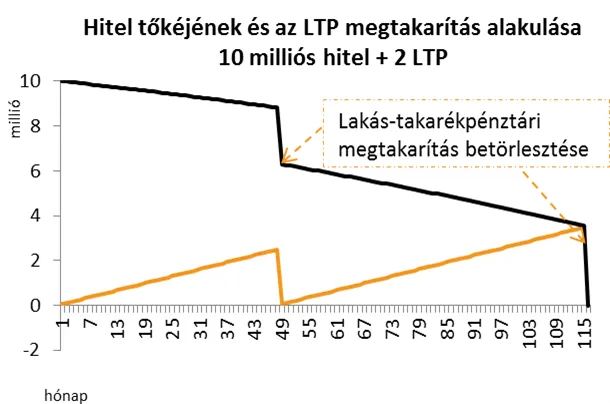

Az alapja ennek is egy 10 éves kamatperiódusú bankhitel, melynek a futamidejét a jelen kalkulációban kombinálandó két lakástakarék fizetése érdekében (hogy beleférjen a 100e Ft-ba a törlesztőrészlet és a lakástakarék megtakarítás is) 260 hónapra kitoltuk, így a havonta a banknak fixen fizetendő törlesztő részlet 60 018 forintra csökken. Ennek köszönhetően marad havi 40 300 forint a két lakás-takarékpénztári megtakarítás fizetésére. Az állami támogatással és betéti kamattal, több mint 1,3 szorosára növekedett megtakarítás a 48. (majd újrakötve) a 115. hónapban betörlesztésre kerül. Az összes visszafizetendő 12 442 ezer forintról 11 580 ezer forintra csökken, ám szabad szemmel is jól látható, hogy a banknak ebben a konstrukcióban több kamatot fizetünk, hogy is lehet-e két dolog egyszerre igaz?

A táblázatban látszik, hogy 2 darab LTP (lakás-takarékpénztári) megtakarítás bevonásával 1 387 ezer forintnyi állami támogatásban lehet részesülni a 115 hónap alatt, melyből 862 ezer forint az összes visszafizetendő csökkentésére használódik, 525 ezer forinttal pedig több kamatot kell fizetni amiatt, hogy a konstrukcióban átlagosan magasabb tőkére kell kamatot fizetni.

Ha az LTP megtakarítást máshol nem tudja hasznosítani a család, mindig megéri betörleszteni az újonnan felveendő, vagy akár a már meglévő lakáshitelbe is. Komoly előnye az összes visszafizetendő csökkenése mellett, hogy alacsonyabb az az összeg, amit a banknak ki kell fizetni, például egy időszakos jövedelem csökkenés esetén az LTP megtakarítás nemfizetése nem jár banki szerződésbontással és negatív adóslistára se kerül miatta az ember. Ha esetleg már nem bírná el a háztartás a havi törlesztő megemelkedését az LTP megtakarítás fizetése mellett, akkor akár a hitelt kiváltva, de sok esetben anélkül is átstruktúrálandó a hitel. Fontos, hogy LTP előtörlesztést csak lakáscélú hitelek esetében lehet megvalósítani. Illetve csak Ptk. Szerinti közeli hozzátartozók (vér szerinti, vagy egyéb jogú : szülő, nagyszülő, gyermek, unoka, testvér, házastárs) támogatása vonható be.

Most érdemes visszatérni az első táblázathoz, ahol különböző hitelösszegre, havi fizetendőre és bevonható LTP megtakarításra bemutatásra került az elérhető összes visszafizetendő.

Hogyan csökkenthetőek tovább a lakáshitel költségei?

1. Lakás-takarék lakáskölcsönnel történő kiváltás

A fenti példát tovább lehet optimalizálni, ez a konstrukció különösen hasznos, ha alacsony havi fizetendővel kell hosszú futamidőre kizárni a kamatkockázatot. De most azt az esetet mutatom be, amikor a fentiekhez képest egy 5 éves kamatperiódusú hitellel kombináljuk az LTP megtakarítást. Itt egyben élvezhető az 5 éves kamatperiódus alacsonyabb kamata, és a csak egy Pénztárnál elérhető garantált 3.5%-os kamatú lakáskölcsön kamat (mely a megtakarítási időszak után igényelhető, hitelképesség esetén). Ebben a konstrukcióban egy fontos feltétel, hogy hitelképesnek kell lenni a megtakarítások betörlesztésével egyidejű hitelkiváltás pillanatában.

Az előzőhöz képest ugyan csak 10 ezer forinttal csökkent az összes visszafizetendő, a megigényelt állami támogatás azonban 658 ezer forinttal alacsonyabb, vagyis a megtakarításhoz kapcsolódó adószám a hitelfelvételt követően felszabadul és átadható egy családtagnak, vagy felhasználható újabb lakáscélra, felújításra, vásárlásra, és sok egyéb ingatlanhoz köthető célra.

2. Türelmi idő

Az egyik lakástakarék már 200 000 forintos jövedelem esetében 3,79%-os kamat mellett kínál azonnali áthidaló hitelt, amit az LTP megtakarítással kombinálva azonos 100 000 forintot fizetve az eddigi legalacsonyabb összes visszafizetendő érhető el, 11,3 millió forint. Ebben a konstrukcióban nagyon fontos, hogy mind a 4 adószám birtokosát be kell vonni a hitelbe, tehát ez a családosoknak jöhet csak szóba ekkora hitelösszeg mellett. Viszont ez lényegében egy türelmi idős hitel LTP előtörlesztéssel. Néhány banknál lehet a hitelt türelmi idővel kérni, ilyenkor a fentihez hasonlóan az igényelt hitelösszegnek, akár 5-10 évig csak a kamatát kell fizetni. Ha hasonló konstrukciót rövidebb futamidejű LTP megtakarítással kombinálunk, akkor további kamatcsökkenést lehet elérni.

3. Kafetéria

Amennyiben a munkáltatódnál kapsz kafetériát, úgy ott a lakáskölcsön törlesztési támogatást, vagy a lakáskölcsönbe való betörlesztést adómentesen igénybe veheted. Ez összegszerűen azt jelenti, hogy bruttó 100 000 forintnyi kafetériára nem kell kifizetni 34 220 forintnyi terhet az államnak. Egy átlagosnak mondható 250 000 forintos éves kafetériakeret mellett ez 10 év alatt több, mint 850 000 forint további megtakarítás.

4. Egészségpénztár

2018-ban havonta 20 700 (a mindenkori minimálbér 15%-a fordítható lakáshitel-törlesztésre) forinttal lehet az egészségpénztári egyenlegedből fizetni a hiteltörlesztődet, ez éves szinten 272 400 forint, ami 54 480 SZJA jóváírást, és 6%-os egészségpénztári költséget alapul véve, több mint éves 50 000 forint tiszta SZJA megtakarítást jelent, ami 10 éves futamidő alatt 500 000 forintra is rúghat. Ehhez annyit kell tenni, hogy egyszer be kell mutatni az egészség pénztárnak a hitelszerződést, majd a megfelelő egyenlegről gondoskodni és az adóbevalláskor adójóváírásként visszaigényelni, ami az egészségpénztári egyenlegen fog megjelenni.

5. Megtakarításokkal csökkentett hitel

Az egyik banknak van egy olyan hitelterméke, melyet a normál konstrukció fölött 0,5%-os hitel kamatfelár mellett értékesít, aminek az a lényege, hogy az adott banknál elhelyezett akár teljesen likvid megtakarítás (lekötés nélküli folyószámla betét), akár a fennálló hitelösszeg 70%-ig is csökkenti a fizetendő hitelkamat nagyságát. Gyakran találkozom olyan esettel, amikor a család több gyermek otthonteremtésére gyűjt és időközben bankszámlán tartja a pénzt. Ilyenkor, a hitel kamatterhének akár 70%-a is megspórolható a hitelen. Ami több, millió forintra is rúghat. A másik csoport, aki nagyon kedveli ezt a konstrukciót az a jellemzően vállalkozói kör (esetenként nagy kiadások előtt álló háztartások), akinek a bankszámlán elhelyezett megtakarítás egy rendelkezésre tartási díj nélküli, alacsony kamatú likviditást pótló/rulírozó hitelkeretként is felfogható és egyben a lakáshitel költségeit is csökkenti.

A cikk alapján jól látható, hogy ha valamennyi elérhető kedvezményt (lakástakarékpénztári állami támogatás, kafetéria adókedvezménye, egészségpénztári adóvisszatérítés) igénybe veszünk egy hitelfelvétel során, akkor kamatkockázat mentesen is könnyen elérhető akár egy hitelösszeggel megegyező összes visszafizetendő – tehát az ingyen hitel-, de a mostani kamatkörnyezetben azt is könnyen el lehet érni, hogy akár a felvett összegnél kevesebbet kelljen visszafizetni. Egyéni személyre szabott ajánlatot szívesen készítek, hogy a lakáshitel költségei minél kisebbek legyenek.

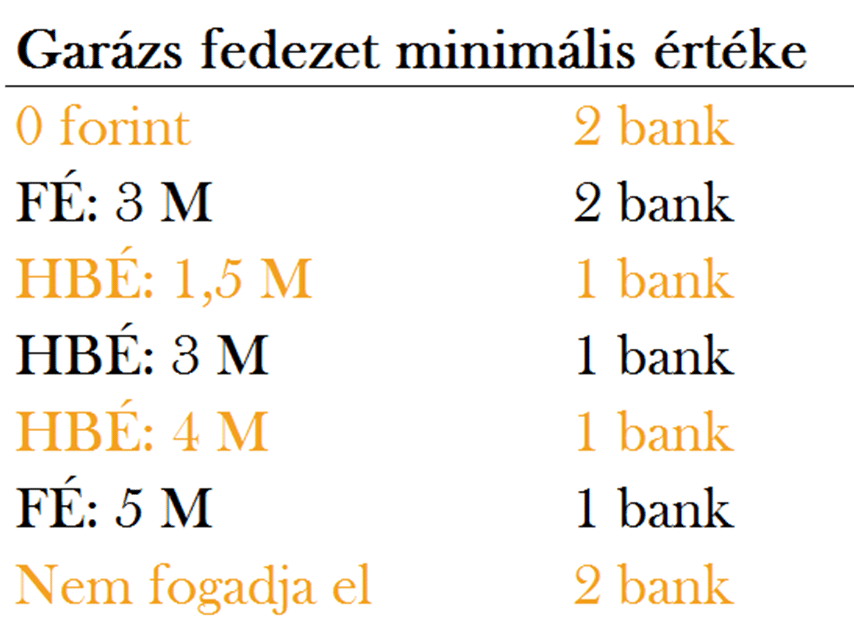

HBÉ: Hitelbiztosítéki érték, a bank által a forgalmi érték 70-90%-ában megállapított érték, mely egy óvatos becslése az esetleges végrehajtások érvényesíthető értéknek.

HBÉ: Hitelbiztosítéki érték, a bank által a forgalmi érték 70-90%-ában megállapított érték, mely egy óvatos becslése az esetleges végrehajtások érvényesíthető értéknek.