2023.. október elején bejelentették, hogy a lakáshitelek esetében 8,5%-os önkéntes THM plafont vezethetnek be a kereskedelmi bankok a kormány ajánlására. Ritkán történik ilyen horderejű változás a hitelközvetítői szakmában, mint ez. Ezért éjszaka „tollat” ragadtam és összefoglaltam a gazdasági környezetet, amiben a döntés született, hogy mekkora változás ez a bankoknak, illetve, hogy mit tegyen, aki hitelfelvétel előtt áll. Lássuk a kamatplafon döntés részleteit.

8,5%-os THM plafon környezetének implikátorai

A csapból is az folyik, hogy milyen magas az infláció az elmúlt időszakban. Ilyen inflációs környezetben az a legfőbb gazdasági cél, hogy a szereplők kicsit „lehűljenek”, ezt a kamatok növelésének eszközével lehet ösztönözni. Ezért jelentősen emelték az elmúlt időszakban Magyarországon is a jegybanki alapkamatot és az egyéb hasonló hatású indikátorokat. Ez eredményes is volt, mert:

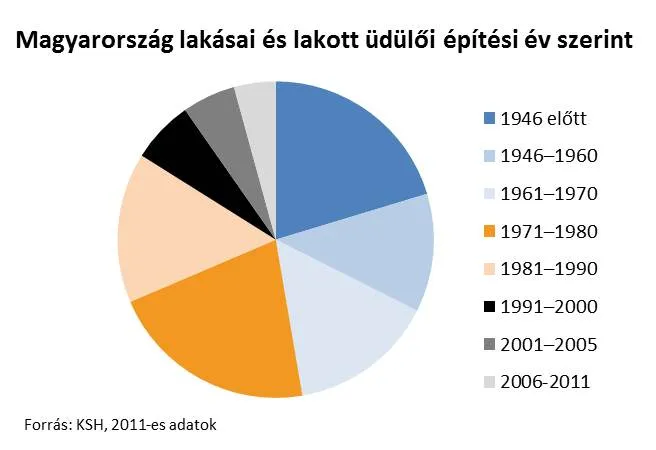

- A lakáspiaci tranzakciókat figyelve 2023 1-8. között 58 307 ingatlan adásvétel zajlott, ami havi átlagban 7 288 tranzakció. Ez az érték 2022-ben 10 000 felett volt a Duna House becslései alapján. Tehát a 2008-as válság utáni mélységbe esett a tranzakciószám.

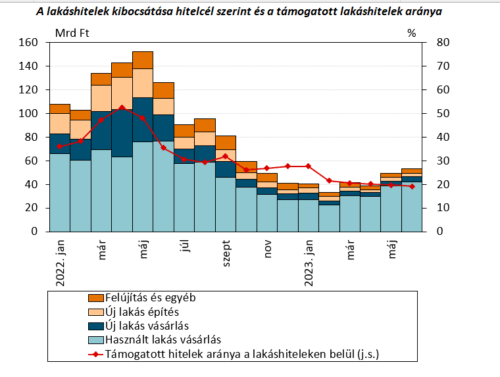

- A lakáshitelek 2023 1-6. hónapban az előző év azonos időszakának egyharmadára csökkentek az MNB adatai alapján.

- Az építőipari termelés 2023 01-07 időszakban 2022. év azonos időszakához képest 5,3%-kal csökkent. Az építőipar adta a 2022-es bruttó GDP 6,3%-át a KSH statisztikái szerint, mely jelentős.

Azonban részben a fenti ábrákon bemutatott folyamatok következményeként a gazdaság növekedése is visszaesett. Egyéb intézkedések mellett júniusban a Babaváró és a nem falusi településeken elérhető CSOK támogatásrendszer szigorítását is bejelentették. A „városi” CSOK 2024-es átalakítása a fent vázolt tendenciák mellett szintén a lakáspiaci tranzakciók, a hitelezés, és az építőipar csökkenésének irányába hat. Azonban modernkori társadalmunk politikai-gazdasági vezetésének kiemelt célja a gazdasági növekedés, így véleményem szerint leginkább ennek élénkítésének céljából jelentették be 2023. október 4-én az önkéntes 8,5%-os lakáshitel kamatplafon bevezetését, de egy ilyen bejelentés mögött mindig több ok áll egyszerre.

Hitelkamatok alakulása

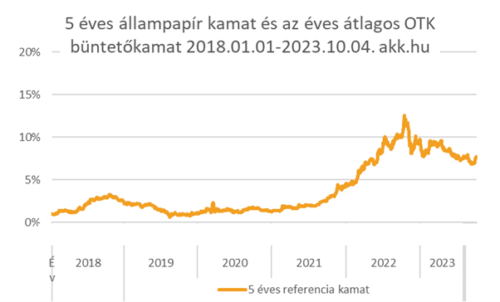

A kamatok alakulása kapcsán azt látjuk, hogy a nemzetközi kamatkörnyezetben sajnos késlekedik a makroelemzők által nyárra várt csúcspont utáni mérséklődés. Például az amerikai 10 éves államkötvények hozama 16 éves csúcson van és sajnos nem látszódnak tetőzés jelei. Így sajnos a környezetből fakadóan érdemi lakáshitelkamat csökkenés nem várható a közeljövőben Magyarországon sem, hiszen egy kis, nyitott gazdaságnak, a pénzpiaci szempontból nagyobb országokhoz képest kell egy kamatfelárat kínálni, hogy a pénzpiaci befektetőknek vonzó alternatíva legyen.

A lakáshitelek kamatváltozását (tehát egy 10 évig fix hitelnél a 10. évben történő átárazódását) két típusú mutatóhoz igazíthatják a bankok (minden bank választhat). Az egyik az állampapír kamatokon alapul, a másik pedig a bankközi kamatcsere ügyletek (BIRS), MNB által közzétett értékén. Ez utóbbi indikátor azért is nagyon hasznos, mert a bankok, ha egy rendelkezésükre álló összeget hitelként nem tudnak kihelyezni, akkor eladják egymásnak. És ezeknek a napi, valós tranzakcióknak a kamatát nyilvánosságra is hozza az MNB:

Ezen ábra alapján a benchmark kamatok már 2023. április óta tartósan a 8,5%-os THM plafon alatt vannak. Átlagosan 7,5%-os szinten, ami fedezni tudja a kamat és a THM közötti különbséget. Így az intézkedés összességében nem fog jelentős veszteségeket okozni a bankoknak.

Saját hitelezési tapasztalataim is egybevágnak a fenti ábrával, már negyed éve kifejezetten ritka, hogy 8% feletti kamat mellett adjak be lakáshitel igénylést. Azonban az internetes kalkulátorokban nem ez látszódik, ott jellemzően nem ennyire kedvezőek a kamatok. Ennek oka, hogy csökkenő kamatkörnyezetben különösen kiéleződik a bankok közötti egyedi kamatalku, kamatverseny. Tehát közvetítőkön keresztül jobb egyedi kamatot kínálnak a tudatos hitelfelvevőknek, mint a hirdetményi kamatuk. Készítettem egy ábrát is, amely szemlélteti, hogy mi az általam kapott „legjobb” egyedi kamathoz kapcsolódó THM. 300 ezer forintos jóváírás vállalása mellett, 20 millió forintos hitelre elérhető „átlagos”. Illetve a bankok hirdetményei szerinti „legrosszabb” kiinduló kamat.

Az intézkedés esetleges gyakorlati hatásai

- Látszódik a fenti ábrából, hogy nem minden bankot érint egyformán a változás. Vannak, akik kisebb kamattartományban mozogtak, akiknek az „átlagos” THM-e eddig is nagyon közel járt a tervezett plafonhoz, és olyanok is akadnak, akiknek sokkal magasabb volt eddig a maximum kamatuk.

- Felfüggeszthetnek termékek, például az 5 éves kamatperiódusú hitelek értékesítését.

- A hitelfelvevők egy részénél effektív lesz az intézkedés és így ténylegesen alacsonyabb kamaton tudnak, így hitelt felvenni. Van olyan bank, aki az összes már folyamatban lévő, de még le nem szerződött ügyletére alkalmazni fogja a THM maximumot.

- A banki szempontból prémium ügyfelek esetében (ezt jellemzően hitelösszeg, jövedelem és egyéb vállalások alapján határozzák meg) azonban előfordulhat, hogy a teljes hitelezési üzletág jövedelmezőségének fenntartása érdekében kedvezőtlenebb egyedi kamatot kínálnak a bankok az intézkedés után.

- Az, hogy eddig a kockázatosabb (a hitelt statisztikailag a hasonló profilú emberek rosszabb arányban fizették vissza, vagy nagyobb arányban estek késedelembe) ügyfelektől magasabb kamatot tudtak kérni a bankok, lehetővé tette, hogy a bankok a kockázatnak megfelelő hozamot érjenek el. Azonban, ha ez az eszköz kikerül a kezükből, akkor a fentieken túl elképzelhető, hogy a hitelezési gyakorlaton változtatnak. Lehet ez többek között önerő, jövedelem terhelhetőség, minimális jövedelem, elfogadható jövedelmek, elfogadható fedezetek körének, vagy különböző egyéb vállalások, például havi jóváírási összeg, megélhetési költség változtatásának eszköze.

Tippem a hitelfelvétel előtt állóknak

- Az idei évben eddig azt mondtam, hogy csökkengetnek a kamatok, ezért nincs időnyomás. Most azonban a fél éves várakozásaimban nincsenek már érdemi kamatcsökkenési potenciálok.

- Véleményem szerint felértékelődik a mostani környezetben az előzetes 100%-os hitelbírálatok lehetősége. Mivel ilyen horderejű változás ritkán van a piacon és most nem lehet előre látni, hogy melyik bank, mikor, pontosan milyen lépéssel alkalmazkodik a helyzethez, ezért az, aki még a vásárlás azon szakaszában van, hogy nem tette le a foglalót, annak érdemes a banki oldalról garanciális ígérvényt kérnie. Ezt négy bank kínálja olyan formán, hogy valóban elvégzi a bírálatot és nem is bírál már újra az adásvételi benyújtását követően. Ez a szolgáltatás háromnál díjmentes, egynél díjköteles. Mindegyik kamattartó. Sehol nem jár a bank felé elköteleződéssel, 15 naptól, akár fél évre is szól.

- Ha valaki ugyanolyan kamat mellett kapna 5 és 10 éves, vagy végig fix kamatperiódusú hitelajánlatot a mostani intézkedések hatására, akkor nagyon érdekes kérdés, hogy melyiket lenne érdemes választani. Ugyanis elképzelhető, hogy most egyfajta kamatcsúcson vagyunk, ha a kamatkörnyezetet hosszabb időtávon vizsgáljuk.

Ha biztosan tudnánk, hogy alacsonyabbak lesznek a kamatok, akkor mindenképpen a rövidebb időszakra fixált, hitelt lenne érdemes felvenni, azonos paraméterek teljesülése esetén, hiszen most a referencia mutatókhoz képest – melyek jellemző értéke most 5 éves biztonság esetében 7,8% körül alakul, 10 éves biztonság esetében pedig 7,2% – nagyon alacsonyak a felárak. Egy kamat átárazódás esetén a felár már nem változhat. Ami azt jelenti, hogyha például a most 7,8%-os 5 éves kamatváltozási mutató 2,49% lenne 5 év múlva – mint 5 évvel ezelőtt – akkor 2028-ban a hitel THM-e 8,5%-ról 3,19%-ra csökkenne automatikusan.

Zárszó

Nem célom a politikai állásfoglalás, gondolataim gazdasági szakemberként tanultakon alapulnak, egyszerű piaci mechanizmusokat és összefüggésrendszereket gyűjtenek csokorba. Véleményem szerint az intézkedésnek sokféle hatása lehet, „végső” megítélésénél fontosak lesznek a még nem ismert részletek, és a fennmaradásának időintervalluma.