2023.11.23-án este megjelentek a CSOK Plusz részletei. Ez még csak egy rendelet tervezet december 1-éig véleményezhetik az érintettek. Ezt követően lesz rendelet. De tapasztalataim szerint akár január után is lehetnek az alkalmazás során felmerülő apróbb módosítások. Átolvastam ezt a 40 oldal feletti szösszenetet, íme a lényeg. Elnézést, hosszú lesz a bejegyzés, javaslom a kiemelt részeket olvasni először és az érdekesebb részeket végigolvasni, ha korlátos a rendelkezésre álló idő.

Aktualizálás:

A tegnapi napon megjelent a CSOK Plusz rendelet. Apróbb kiegészítő részletekkel, de lényegi változás nélkül a rendelettervhez képest.

- A legnagyobb hír, hogy a CSOK pluszt igénybe vevők a vételár értékének 80 millió forintot meg nem haladó részére illetékmentességre jogosultak. Ezért nem szorulnak ki a 80 millió felett vásárlók sem.

- Az ÁFA mentesség csak a Falusi CSOK esetében marad meg (ezt ebben a rendeletben kellett volna rendezni)

- Az ígért 10%-os minimum önerő lehetőségéről még mindig nincs írásos, csak szóbeli ígéret.

A korábban írt (amit ajánlok az érdeklődők figyelmébe) nagyrészt helytálló, de az alábbiakkal pontosítanom kell:

- Az első közös lakásszerzőknek vásárlás esetén a teljes vételár, az építkezés esetén a telekárat nem tartalmazó építési költségvetés nem haladhatja meg a 80 milliót. Ez egy kritikus pont sok esetben, ezért újra leírom, hogy ha bármikor, bármilyen arányban, bárhogy megszerzett lakóingatlana van/volt a házaspárnak, akkor máris akár 150 millióig vásárolhatnak. Nem kötik meg sem a beforgatást, se azt, hogy mióta kell legyen tulajdonrész, milyen úton szerezhető.

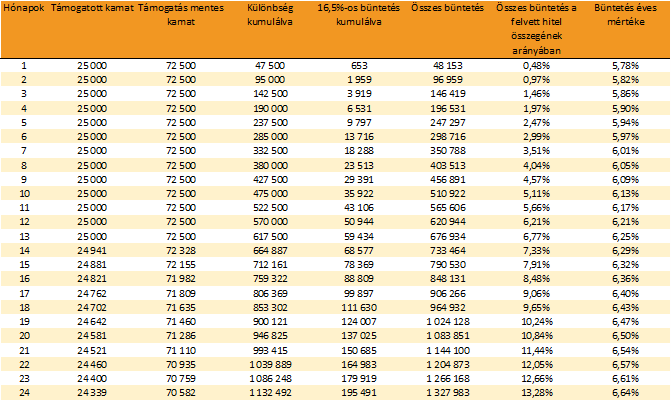

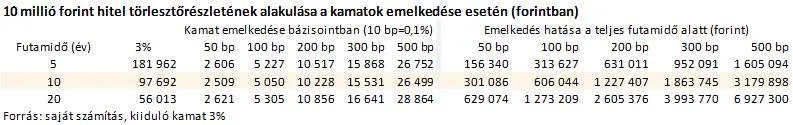

- A büntető kamat a tőkére vetítve a már megfizetett 3%-os hitelkamat felett ha nem csökkennének az állampapír és jegybanki alapkamatok, akkor is 5,7-9% körül alakulnának.

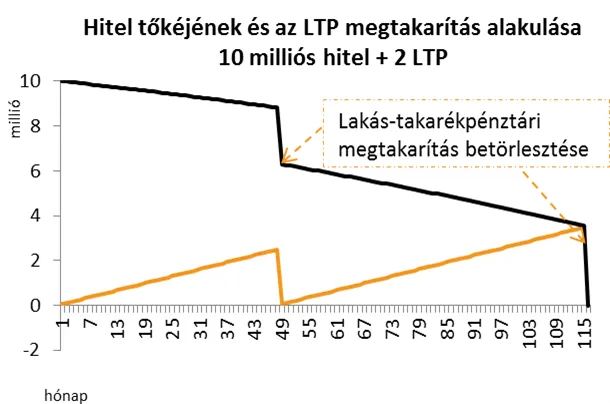

- Minden a felvételt követően született második, vagy többedik gyermekre jár a 10 milliós előtörlesztés. Viszont a most is érvényben lévő 1-4 milliós előtörlesztés és a 10 milliós előtörlesztés egyazon gyermekre nem halmozható. Ha valakinek van egy gyermeke felveszi a CSOK pluszt, akkor a választhatja, hogy a CSOK plusz utáni első, valójában második gyermekére kéri az 1 millió előtörlesztést, de ha lenne egy újabb gyermek, ott már vagy a 10, vagy a 4 millió igényelhető. Így olvasva nem is 20 millió az extra tartozáselengedés, hanem sok esetben csak 15.

- Sajnos a mozgatási szabályoknál is hibáztam a cikkben (az előadásnál már helyes) ha ingatlan csere lesz a felvételt követően, akkor a hitelt mindenképp végtörleszteni kell (és sajnos egyszer vehető fel). Ha másik ingatlannal teljesíti a család a 10 éves ott tartózkodást, akkor a büntetést nem kell megfizetni és az esetleges előtörlesztést sem visszafizetni.

A leginkább meglepő részletek

- A meglévő CSOK támogatással összevonható, a meglévő ingatlan önálló bővítése esetén. Ha már meglévő gyerekre lett igényelve a támogatás, vagy a vállalt gyerek(ek) megszülettek, vagy a meg nem született gyerekre jutó támogatásrész visszafizetésre került. A mostani rendszer szerinti OTK hitellel nem kombinálható

- A 80 és 150 milliós értékhatár definíciója az általam várnál pozitívabb. Vásárlás esetén a lakóingatlan telek és egyéb építmény árakat nem tartalmazó vételára, építés esetén a telekár és melléképületek nélküli építési költségvetés a mérvadó. A banki értékbecslés ehhez képest nem térhet el 20 százaléknál nagyobb mértékben

- Meglévő ingatlan, első ingatlan szerzés is kedvezően lett szabályozva. Nem az saját tulajdonú meglévő ingatlant vizsgálják, hanem a házaspár közös ingatlanát. Ha nincs és korábban se volt közös tulajdonú ingaltan, akkor maximum 80 milliós értékig vásárolhatnak. Egyéb esetben 150 milliós értékig vásárolhatnak, és ha 2 éven belül eladtak, vagy van meglévő közös ingatlan, akkor azok értékénél/eladási áránál magasabb áron kell vásárolni, ha több ingatlan van, akkor az utolsó lakcím a mérvadó. Véleményem szerint, ha valaki 80 millió felett szeretne vásárolni, de még nem volt közös ingatlana, akkor ha vásárolnak egyet, majd eladják, akkor máris elérhető a nagyobb vételár.

- Nagyon kerestem, de ebben sem az illetékmentességről (ezt az illetéktörvényben rendezik majd várhatóan), sem az ÁFA kedvezményről nem tesznek említé A 10%-os önerő szabályt se véltem felfedezni.

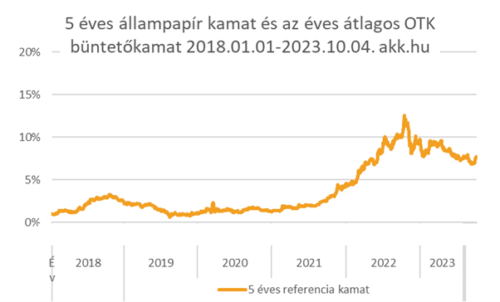

- A büntető kamat mértéke 5 éves állampapír kamat 110%-a +1%, és ezt a büntetésalap ez még a jegybanki alapkamat+5%-os büntetéssel kell kifizetni a jogosulatlan időszakra. Ez 7%-os ÁKK kamat és 11,5%-os jegybanki alapkamat mellett az első három év büntetett időszak esetén 11,17%-os kamatot jelent, de különböző években más a mértéke.

- A négyzetméter szabályok a korábbi új ingatlanokra vonatkozó szabályokból indultak ki. Lakások esetében 1 gyereknél 40, 2-nél 50, 3-nál 60 négyzetmétert el kell érje a meglévő ingatlan. Egylakásos lakóház esetében 70-80-90 négyzetméter. Itt minden együtt költöző (tehát nemcsak a támogatásnál figyelembe vett) gyermek beleszámít

Gyermekkel kapcsolatos részletek

- Várandósság esetében a benyújtást követően megszületett gyermek is beszámít a felvételt követően figyelembe vett gyerekre járó kedvezmények számításánál

- 12 hetes magzat is gyermeknek számít a 4-8-10 éves határidő teljesításe tekintetében, akkor is, ha időközben elhalálozik

- örökbefogadással is teljesíthető a gyermekvállalás

- maximum 25 éves lehet, kivéve, ha 25 éves betöltött megváltozott munkaképességű gyermeket

- Mozaikcsaládoknál kedvezőbb a szabály, mint az eddigi CSOKnál, mert minden együttköltöző gyermek számít

Hitel részletei, előtörlesztés

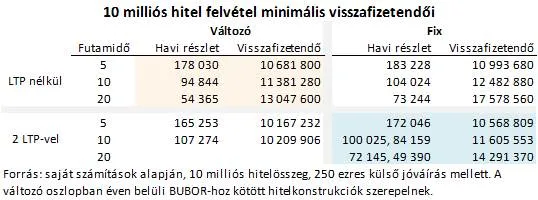

- A meglévő gyermek a felvehető hitelösszegbe számít csak bele. Meglévő és legalább egy vállalt gyermek esetén a gyermekek számának összege: ha 1, akkor 15 millió, ha 2, akkor 30 millió, ha 3 akkor 50millió forint vehető fel.

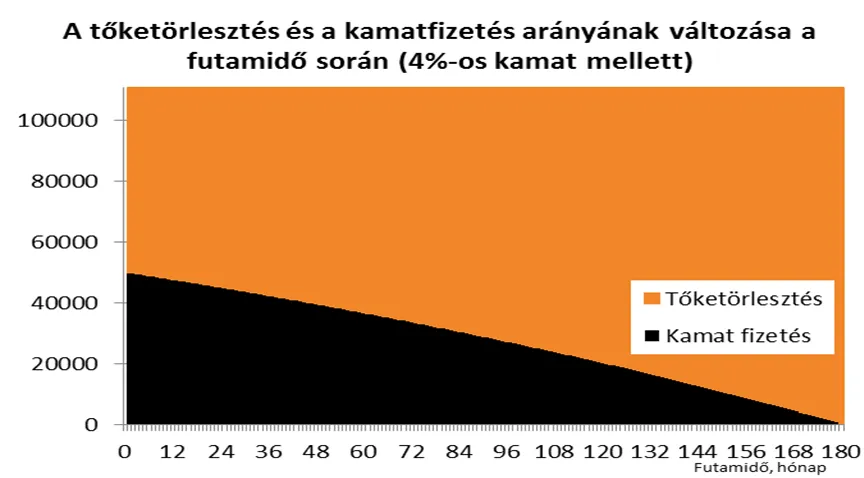

- 3%-os a kamattámogatott hitel kamata, ami végig fix

- Az elő-végtörlesztési díj, maximum a befizetett tőketartozás 1%-a

- A 10 milliós előtörlesztés a felvételt követően megszülető és 3. gyerekre igényelhető. Nem köti ki a tervezet, hogy csak azokra, akiket vállaltak, így értelmezésem szerint, ha valaki 1 gyereket vállal, de kettő lesz, vagy három, akkor is jogosult a kedvezményre.

- Első évben csak a kamatot kell fizetni, nem választható. Felvételt követő első gyermeknél 1 évre szüneteltethető, ez opcionális és csak az első gyermekről írnak

Büntetőkamat

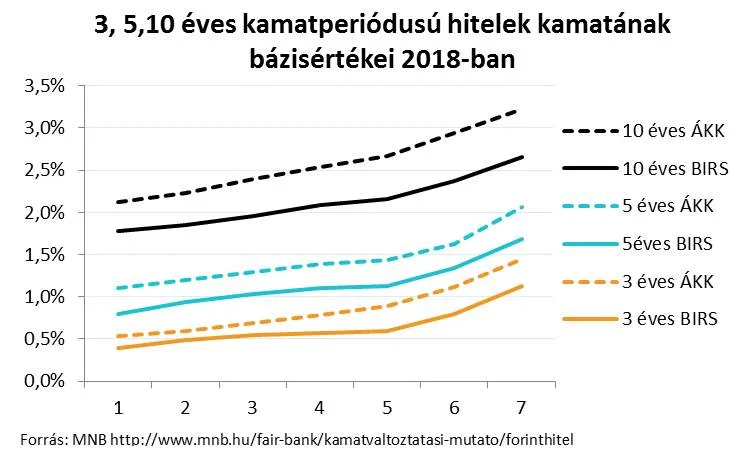

- A hitel támogatásmentes kamata az 5 éves állampapírkamat (ennek mértéke jelenleg 7% körül van) 110%-a plusz 1%. Ennek kamatfordulója a felvételt követő első két évben évente, majd 5 évente kerül meghatározásra.

- Ha nem teljesülnek a vállalások, ezt a jogszerűtlenség beálltától igénybe vett kamattámogatást még a jegybanki alapkamat (jelenleg 11,5%) + 5%-os büntetéssel kell tovább rontani

- Büntetés főbb esetei

- nem születik meg a vállalt gyermek

- válás esetén, nem született meg a gyermek, és egyik félnél se marad az ingatlan

- önkéntes visszafizetés

- lebontják

- nem a támogatott személyek és a kiskorúak használják (kivétel ha családtag ingyen használja)

- használati haszonélvezeti jogot adnak, vagy más hasznosítja

- nem lakáscélra használják

Méltányolható esetek

Egyik fél halála automatikusan méltányolt, olyan mintha megszületett volna a gyerek

5 év halasztás kérhető, vagy egyes lenti esetekben el is engedtethető a büntetés, ha

megváltozott munkaképességű lesz az egyik fél

12 hetes kor előtti magzatvesztés

első vállalt gyermek fogyatékossággal betegséggel születik

sikertelen lombikok után, ha orvosilag kizáró ok merül fel

gyermekvállalás orvosilag ellenjavalt

megélhetést ellehetlenítené

Mozgatási szabályok

- csere útján egyidejű adásvétel történik

- sikerül venni egy új ingatlant, úgy hogy a meglévő még jogilag az igénylő nevén van és direktben átjegyzi a kincstár

- eladás esetén a teljes büntetést a kincstár letéti számlájára lehet utalni, a hitelt végtörleszteni kell és vásárlásnál 1 év, építésnél 3 éven belül szerzett megfelelő ingaltan esetén a büntetést nem kell megfizetni, hanem az új ingatlanba teljesíthető a 10 év háta lévő része. Az 1 és 3 év 2 évvel egy esetben meghosszabbítható.

Milyen célra igényelhető

- építés

- használt/új ingatlan vásárlás

- vásárlással egybekötött bővítés

- önálló bővítés

Ingatlannal kapcsolatos legfontosabb kritériumok

- Alapvetően nincs kizárás, minden az ország területén lévő lakás vagy lakóház, tanya birtokközpont. Ami

- komfortos, van egy 12 nm-t elérő lakószobája, a feni négyzetméterek fűtött nem pinceszinti helyiségek, konyha, fürdő, wc benne van.

- közműves, kivéve speciális igazolásokkal, ha az utcában sincs az adott közmű

- lehet osztatlan közös ingatlan is, megosztási szerződéssel

- 5 évre visszamenőleg nem lehetett az ingatlan saját tulajdonban

- 90 nappal a befogadást megelőző értékbecslés is elfogadható, de a befogadást követően szükséges egy banki szemle

Az igénylők legfontosabb teltételei

- köztartozás mentesség, büntetlen előélet továbbra is elvárás. Magyar állampolgár, vagy bevándorló, vagy hontalan státusz.

- maximum az egyik fél lehet KHR listán, olyan formán, hogy több, mint egy éve rendezte a tartozását

- házasoknak kell lenni

- egyik félnek 2 éves TB jogviszonyt kell igazolnia

- a hölgy tag nem lehet 41 évnél idősebb

- együttesen kell igényelni, mindketten tulajdont kell szerezni (további adóstárs bevonásának lehetőségére nem tér ki)

- életvitelszerű ottartózkodás a korábbiakhoz hasonló a nevesített eseteket leszámítva (munkahely, ápolás, szolgálati lakás, egyebek) nem létesíthető tartózkodási cím sem máshol

Egyéb feltételek

- Eladó, építtető nem lehet közeli hozzátartozó, vagy élettárs

- A lakóingatlan vételárának nem lehet nagyobb része készpénzben átadva

- Építés bővítés esetén a munkák 70%-áról kell számlát benyújtani

- Maximum kettő saját cég jelenthető be

- Jelzálogjog és terhelési és elidegenítési tilalom kerül a lakásra

- Folyósítási díj maximum a hitelösszeg 0,75%-a, de nem lehet 300 ezer forintnál több

- Adásvételi szerződés megkötését követően maximum 180 napon belül adható be az igénylés

- Vásárlásnál maximum 30, építésnél maximum 60 nap a bírálati idő

Bekerülési költségnél figyelembe vehető munkálatok röviden:

- a lakás épületrészeinek, közös használatra szolgáló helységeinek és központi berendezésének építési költségei

- a lakás rendeltetésszerű használatát biztosító helységek

- különálló épületben megvalósuló hulladéktartály tároló

- közműpótló építményeket, közmű becsatlakozás építményeit

- egyéb építmények, mint kerítés, épület megközelítését szolgáló járdát, támfalat, szivárgót

- gépkocsitároló

- a lakás közműbekötésének költségei

- a lakás építésével kapcsolatos lebonyolítás költségei: műszaki tervezés, hatósági engedélyezés, hatósági díjak, műszaki ellenőrzés

- a lakáshoz kapcsolódó útépítési és közművesítési, közmű, elektromos hálózat hozzájárulás

- a lakáshoz kapcsolódó közterületi út, járda és közműépítési költségek

- a bővítés esetében nem lehet különálló épületben munka

- tetőtér beépítésnél lépcső

- a lakás építés vagy bővítéséhez szükséges

- földmunka

- bontás

- mintatervek adoptálása

A szabályok finomodhatnak, a bankok a termékek kidolgozása során és az életszerű esetek vázolás közben sok finomítás várható, ezekről folyamatosan értesülök majd, hiszen minden nagyobb bank szerződéses partnere vagyok.